Mitä kaikkea voi laittaa yrityksen kuluihin? Ovatko esimerkiksi toiminimiyrittäjän autokulut vähennyskelpoisia? Saako yhteistyökumppaneiden kestitykset laittaa firman piikkiin? Voiko lääkärikäynnin kulut vähentää toiminimen verotuksessa?

Verovähennykset kiinnostavat yrittäjiä, ja hyvästä syystä. Ne nimittäin pienentävät sitä rahamäärää, josta yrittäjä maksaa veroja. Toiminimen verovähennysten hyödyntäminen kirjanpidossa ja veroilmoituksella on siis erittäin suositeltavaa.

Mitä voi laittaa yrityksen kuluihin?

Yrityksen vähennettäviä kuluja ovat pääsääntöisesti ne elinkeinotoiminnan menot, jotka liittyvät tulon hankintaan ja säilyttämiseen. Ennen kuin mennään itse asiaan, muistutetaan yhdestä tärkeästä asiasta: sinun tulee pitää tallessa tositteet kuluista, jotka olet vähentänyt verotuksessa. Pidä siis huolta kuiteistasi!

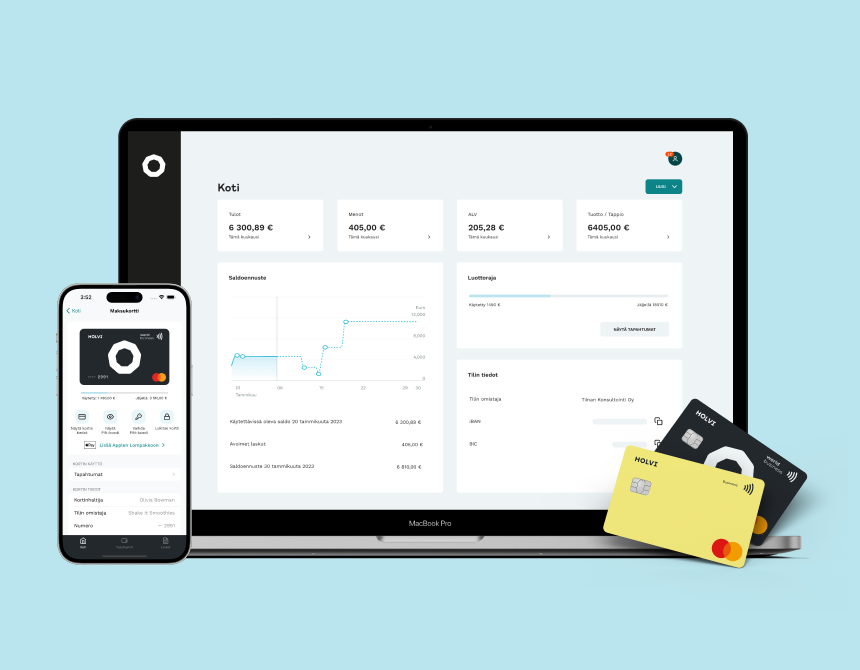

Alla luodaan katsaus toiminimen verovähennyksiin eli yritystoiminnan vähennyskelpoisiin kuluihin. Jos et kuitenkaan halua itse pohdiskella veroja ja kirjanpidon kiemuroita, tutustu täällä Holvin kirjanpitopalveluun, joka paketoi yhteen yritystilin ja maksukortin, kirjanpidon, verojen maksun ja vieläpä kirjanpitäjän tuen.

Toiminimen vähennykset

- Toimistotarvikkeet, työkalut ja pienhankinnat

- Ohjelmistot ja verkkopalvelut

- Markkinointi- ja mainosmenot

- Edustusmenot

- Työhuonevähennys

- Autokulut

- Työvaatteet

- Ammatti- ja sanomalehdet sekä kirjallisuus

- YEL eli yrittäjän eläkevakuutusmaksut

- Tapaturmavakuutukset

- Jäsenmaksut

- Korkomenot

- Koulutusmenot

- Lupamaksut

- Mainoslahjat

- Matkamenot ja työmatkat

- Neuvottelumenot

- Tutkimusmenot

- Sponsorointi

- Työterveyshuolto

Toimistotarvikkeet, työkalut ja pienhankinnat

Voit vähentää verotuksessa erilaisia yrityksesi tarvikkeita ja käyttöomaisuutta. Tällaisia kuluja voivat olla toimistossa yleisimmin tarvitut tarvikkeet, kuten kynät, muistikirjat ja muut arkiset toimistotarvikkeet. Näiden lisäksi voit vähentää muuta yritystoiminnassasi tarvitsemaasi käyttöomaisuutta, kuten työkaluja.

Tarvikkeiden ja pienhankintojen vähennystä voi lähestyä kahdesta kulmasta.

Jos tarvikkeen todennäköinen käyttöikä on enintään kolme vuotta, se voidaan poistaa kertakuluna.

Pienhankinnaksi lasketaan kalusto, koneet ja laitteet, joiden käyttöikä on yli kolme vuotta. Jos hinta on enintään 850 euroa, sen voi vähentää kertakuluna. Tällaisia hankintoja voi vähentää verovuodessa enintään 2 500 euron arvosta. Ylimenevä osa vähennetään niin sanotusti poistona, eli hankintahinta jaetaan niille vuosille, jolloin tarvike on yrityksesi käytössä.

Ohjelmistot ja verkkopalvelut

Voit vähentää verotuksessa liiketoimintaan käyttämiesi ohjelmistojen lisenssiostot, kuten myös esimerkiksi yrityksesi kotisivujen palvelin- ja domainmaksut. Myös liiketoimintaan liittyvät puhelin- ja nettimaksut voi vähentää, vaikkakin työ- ja yksityiskäytön jaottelu ei aina ole täysin ongelmatonta.

Markkinointi- ja mainosmenot

Kokonaan vähennyskelpoisia ovat mainostoimistokulut sekä ilmoittelusta, asiakaslehdistä ja mainostilaisuuksista aiheutuneet menot.

Markkinointi voi tarkoittaa myös mainostoimiston kautta hankittua digimarkkinointia. Myös esimerkiksi urheiluseuralta tai urheilijalta hankittu mainostila on vähennyskelpoinen meno. Järjestölehtien tukeminen on vähennyskelpoista, mutta poliittisten lehtien tukeminen ei.

Mainostilaisuus on luonteeltaan avoin tilaisuus, johon asiakkailla on vapaa pääsy. Se on yleensä tarkoitettu valikoimattomalle asiakasjoukolle. Esimerkiksi messut ovat hyvä esimerkki vähennyskelpoisesta mainostilaisuudesta.

Myös niin sanottu kohderyhmämarkkinointi on vähennettävissä. Tällaisessa tilaisuudessa läsnä saattaa olla vain yhden asiakkaan edustajia. Rajoituksia kuitenkin on: tarjoilu voi olla enintään lounastasoista, ja mahdollinen tilaisuuden jälkeen jatkuva ohjelma luokitellaan yleensä edustusmenoksi.

Edustusmenot

Verohallinnon melko kapulakielisen ilmaisun mukaan edustusmenoiksi lasketaan sellaiset asiakkaisiin tai liiketuttaviin kohdistuvat menot, jotka aiheutuvat vieraanvaraisuudesta tai muunlaisesta huomaavaisuudesta. Käytännössä tämä tarkoittaa yleensä esimerkiksi edustusmatkakuluja, ravintolamenoja, tarjoiluja tai tilavuokria. Edustuskulu suuntautuu aina yrityksen ulkopuolelle – firman sisäiset pikkujoulut eivät ole edustusmeno.

Yrityksen edustusmenoista voi verotuksessa vähentää 50 prosenttia. Huomaa kuitenkin, että alv-vähennystä edustuskuluista ei voi tehdä.

Työhuonevähennys

Läheskään kaikilla yksinyrittäjillä ei ole käytössään erillisiä toimitiloja, vaan töitä tehdään kotona. Myös kotoa käsin työskentelevät ovat oikeutettuja vähennyksiin, joko työtilan todellisten kulujen tai Verohallinnon vahvistaman euromääräisen työhuonevähennyssumman mukaisesti.

Vähennysten maksimoimiseksi moni tekee vähennykset todellisten kulujen mukaan, vaikka tämä vaatii hieman enemmän omaa aikaa ja työtä. Tässä mallissa verotuksessa vähennetään oman asunnon käytön todelliset kustannukset (mm. vuokra, sähkö, vesi) työtilan tai -huoneen pinta-alaan suhteutettuna.

Käytännössä siis: jos työhuone vie esimerkiksi 20 neliötä yhteensä 100 neliön asunnosta, vähentää voi 20 % asunnon kuluista.

Autokulut

Monelle toiminimiyrittäjälle auto on yritystoiminnan elinehto, ja yritystoimintaan liittyvät autoilukustannukset ovatkin vähennettävissä. Vähennykset tehdään joko kirjanpidossa tai lisävähennyksenä (kilometrikorvaukset) sen mukaan, millaisiin ajoihin autoa on käytetty.

Toiminimiyrittäjän näkökulmasta autokulujen vähentämisessä olennaisin kysymys on se, kuinka suuri osuus ajoista on yritystoimintaan liittyviä. Siksi yrittäjän pitää tehdä ajoista huolellinen selvitys ajopäiväkirjaan.

Jos alle puolet vuoden aikana tehdyistä ajoista on työajoja, verottaja katsoo auton kuuluvan yksityishenkilön nimiin. Tällöin yksinkertaisin tapa on vähentää kilometrikorvaukset (0,44 €/km vuonna 2021) auton käytöstä työajoihin. Tätä kutsutaan lisävähennykseksi.

Jos yli puolet vuoden aikana kertyneistä kilometreistä on työajoja, kulkuneuvo katsotaan yrityksen omaisuudeksi. Tällöin yrityksen kirjanpitoon merkitään autosta koituvat kulut, kuten polttoaineet, vakuutukset ja huollot.

Verotukseen kelpaa työajojen osuus auton todellisista kustannuksista, ja yksityiskäytön osuus oikaistaan pois. Yksityis- ja työajojen määrään liittyviä laskelmia tehdessä on syytä ottaa huomioon, että matkat kodin ja työpaikan välillä lasketaan yksityisajoiksi.

Arvonlisäveron kannalta ajoneuvon hankintaan, käyttöön ja myyntiin liittyy paljon rajoituksia. Näistä rajoituksista sekä autokulujen vähentämisestä kannattaa lukea tarkemmin Verohallinnon sivuilta tai kysyä suoraan omalta kirjanpitäjältä.

Työvaatteet

Jos sinulla on työntekijöitä, voit kustantaa työntekijöille työssä tarvittavat suojavaatteet tai vastaavan vaatetuksen verovapaasti. Työpuvuista ei ole syntynyt verotettavaa etua silloin, kun puku on ulkoasultaan sellainen, että sitä ei käytännössä pidetä vapaa-aikana. Tällaisia ovat esimerkiksi erilaiset työhaalarit.

Vaikka työsi vaatisi jakkupukua edustavuuden vuoksi, se ei valitettavasti riitä perusteeksi verottomuudelle. Tässä suhteessa käytäntö työvaatteiden suhteen on ollut epäyhtenäinen.

Verottomuuden edellytykset voivat täyttyä, kun

- vaatteet ovat käytettävissä vain työpaikalla.

- vaatteet ovat ulkoasultaan sellaiset, että niitä ei pidetä vapaa-aikana.

- vaatteissa on työantajan tunnukset.

- työnantaja omistaa vaatteet (tosin tätä ei ole aina edellytetty).

Ammatti- ja sanomalehdet sekä kirjallisuus

Jos tilaat alasi ammattilehtiä (myös omaan kotiosoitteeseesi), voit vähentää sen verotuksessa. Myös sanomalehdet ovat vähennettävissä, mutta ne pitää tilata yrityksen toimipaikkaan.

Yrittäjän eläkevakuutusmaksut (YEL)

YEL-maksut ovat vähennyskelpoisia. YEL-maksun voi vähentää joko yrityksen, yrittäjän tai yrittäjän puolison verotuksessa. Tämä kannattaa optimoida niin, että maksut vähentää verotuksessa se taho, jonka veroprosentti korkein.

Tarvitsetko YEL-vakuutuksen?

Puuttuuko YEL tai haluatko vaihtaa YEL-vakuutuksesi muualle?

Hanki YEL nyt helposti Holvista.

Tapaturmavakuutukset

Jos sinulla on työntekijöitä, sinun pitää yleensä hankkia heille tapaturmavakuutus. Yrittäjälle itselleen se ei ole pakollinen, mutta voit halutessasi vakuuttaa myös itsesi tapaturmien ja ammattitautien varalta. Voit vähentää vakuutusmaksut verotuksessasi.

Jäsenmaksut

Voit vähentää toimialaasi liittyvien järjestöjen jäsenmaksut. Muiden järjestöjen jäsenmaksut eivät ole vähennyskelpoisia – harrastusseurasi jäsenyys ei ole yrityksen kulu.

Korkomenot

Pääsääntöisesti elinkeinotoimintaan liittyvät korot ovat vähennyskelpoisia. Ja kuten aina: jos et ole varma, kysy kirjanpitäjältäsi.

Koulutusmenot

Oman ammattitaidon ylläpito ja kehitys voi vaatia koulutusta. Tällaiset koulutusmenot ovat vähennettävissä verotuksessa, mutta esimerkiksi uuteen ammattiin valmistavat kulut eivät. Voit siis vähentää alaasi liittyvät koulutustilaisuudet tai vaikkapa ammattikirjallisuuden verotuksessa

.

Kelpaisiko verotusvinkit?

Lupamaksut

Jos tarvitset yritystoimintaasi lupia, nämä ovat vähennyskelpoisia. Jos työsi edellyttää esimerkiksi liikennelupaa, voit vähentää sen verotuksessa.

Mainoslahjat

Tavanomaiset mainoslahjat, kuten yrityksen logolla varustetut kynät ja mukit, ovat vähennettävissä. Vakiintuneen käytännön mukaan lahjan arvonlisäverollinen hinta saa olla 50 euroa, ja niiden tulee olla hankittu annettavaksi ennalta määräämättömälle joukolle. Esimerkiksi asiakkaille annettava joululahja täyttää ehdot.

Ole tarkkana sen sijaan alkoholilahjojen kanssa. Ne ovat yleensä edustusmenoa, josta puolet on verovähennyskelpoista yrityksen verotuksessa, mutta ei arvonlisäverotuksessa lainkaan. Jos tavanomainen mainoslahja annetaan merkkipäivälahjaksi, se ei muutu edustuslahjaksi.

Matkamenot ja työmatkat

Työhön liittyvät matkakulut ovat kokonaan vähennyskelpoisia. Tällaisia ovat esimerkiksi markkinointiin, toimitusten hoitamiseen ja sopimusneuvotteluihin liittyvät matkat – eivät siis normaalit matkat kotoa työpaikalle. Myös opintomatkat esimerkiksi oman alan messuille tai toimialajärjestön kokouksiin ovat vähennyskelpoisia. Lue lisää matkakulujen vähennyksistä ja toiminimen päivärahoista.

Neuvottelumenot

Myös neuvotteluihin liittyvät kulut ovat kokonaan vähennyskelpoisia niistä voi vähentää myös alvin. Käytännössä tarjoilu voi olla vain vähäistä, esimerkiksi virvoke- ja kahvitarjoilua. Menoja voi syntyä myös yrityksen sisäisistä palavereista, hallintoelinten kokouksista tai tilintarkastaja-, asiantuntija- ja viranomaisneuvotteluista.

Tutkimusmenot

Jos liiketoimintasi kehitys vaatii tutkimusta, siihen liittyvät kulut ovat vähennettävissä. Tuotannon ja markkinoinnin kehittämiskulut ovat vähennyskelpoisia tutkimustuloksen laadusta huolimatta. Tällaisia menoja ovat esimerkiksi henkilöstöpalkat, aineet, tarvikkeet ja tutkimusta varten hankitut laitteet.

Sponsorointi

Haluaisitko sponsoroida paikallista urheiluseuraa? Voit vähentää sponsorointikulut, jos sponsorointi on vastikkeellinen mainos tai markkinointimeno. Sponsorointimenot voidaan vähentää verotuksessa mainos- ja markkinointimenojen tavoin. Jos sponsorisopimus sisältää arvonlisäveron, voidaan se myös vähentää arvonlisäverollisessa toiminnassa.

Jos sponsoroit lähipiiriisi kuuluvien henkilöiden harrastustoimintaa ilman liiketaloudellista perustetta, verottaja saattaa katsoa sen peitellyksi osingoksi. Sponsoroinnilla pitäisi siis olla jonkinlainen markkinointitarkoitus.

Työterveyshuolto

Yrityksen ja työterveyshuoltoa tuottavan yrityksen (terveyskeskus tai yksityinen lääkärikeskus) kesken laaditaan suunnitelma, jonka mukaisista kustannuksista KELA korvaa tietyn enimmäismäärän (n. 150 euroa) henkilöä kohden. Loput vähennetään verotuksessa – mutta vain jos sopimus on tehty.

Työterveys koskee kaikkia työntekijöitä, ja myös yksinyrittäjä on sen piirissä, kunhan sopimus työterveyshuollosta on tehty.

Työterveyssuunnitelmaan voi sisältyä myös työkyvyn ylläpitoon liittyvä hammashoito, jolloin niitä voidaan maksaa enintään 800 €/työntekijä. Jos hammashoidon suorittaa eri yritys kuin työterveyshuollon, on tekijän kanssa tehtävä erillinen kirjallinen sopimus. Hammashoidon kuluista ei kuitenkaan saada KELAn työterveyshuoltokorvauksia, mutta KELAn yleisesti hammashoidon kustannuksista korvaama osuus kyllä saadaan yrityksen tilille.

Toiminimen verovähennyksissä kirjanpitäjä on paras ystäväsi

Toiminimen vähennykset eivät ole aina ihan selkeitä. Eteen tulee varmasti usein tilanteita, joissa et ole ihan varma, onko jokin meno vähennettävissä yritystoimintaasi liittyvänä kuluna. Tällöin kannattaa aina tarkistaa asia kirjanpitäjältäsi. Muiden yrittäjien kokemukset antavat hyvää osviittaa, mutta varmimman tiedon saat kirjanpidon ja verotuksen ammattilaiselta.

Jos et halua vaivata päätäsi kirjanpidolla ja verokysymyksillä, tutustu Holvin kirjanpitopalveluun, joka kokoaa kätevästi yhteen pakettiin laskutuksen, kirjanpidon, verojen maksun ja vieläpä kirjanpitäjän tuen.

/6_how_it_works.png?width=477&name=6_how_it_works.png)